Новини України

24 февраля 2026

ЗАПРОШУЄМО НА КРУГЛИЙ СТІЛ «РОЗВИТОК ПІДПРИЄМНИЦЬКОЇ ЕКОСИСТЕМИ НА ХАРКІВЩИНІ В УМОВАХ ВІЙНИ»

Статті

5 августа 2019

Відповідно до п. 296.10 ст. 296 Податкового кодексу України (далі – ПКУ) реєстратори розрахункових операцій (далі – РРО) не застосовуються, зокрема платниками єдиного податку другої — четвертої груп (фізичні особи – підприємці) незалежно від обраного виду діяльності, обсяг доходу яких протягом календарного року не перевищує 1000000 гривень. При перевищенні в календарному році обсягу доходу понад 1000000 гривень, застосування РРО для такого платника єдиного податку є обов’язковим. Застосування РРО розпочинається з першого числа першого місяця кварталу, наступного за виникненням такого перевищення, та продовжується у всіх наступних податкових періодах впродовж реєстрації суб’єкта господарювання як платника єдиного податку. Норми п. 296.10 ст. 296 ПКУ не поширюються на платників єдиного податку, які здійснюють реалізацію технічно складних побутових товарів, що підлягають гарантійному ремонту, а також лікарських засобів та виробів медичного призначення. Доходом платника єдиного податку для фізичної особи – підприємця є дохід, отриманий протягом податкового (звітного) періоду в грошовій формі (готівковій та/або безготівковій); матеріальній або нематеріальній формі, визначеній п. 292.3 ст. 292 ПКУ. При цьому до доходу не включаються отримані такою фізичною особою пасивні доходи у вигляді процентів, дивідендів, роялті, страхові виплати і відшкодування, а також доходи, отримані від продажу рухомого та нерухомого майна, яке належить на праві власності фізичній особі та використовується в її господарській діяльності. Згідно зі ст. 3 Закону України від 6 липня 1995 року №265/95-ВР «Про застосування реєстраторів розрахункових операцій у сфері торгівлі, громадського харчування та послуг», із змінами та доповненнями (далі – Закон №265) суб’єкти господарювання, які здійснюють розрахункові операції в готівковій та/або в безготівковій формі (із застосуванням платіжних карток, платіжних чеків, жетонів тощо) при продажу товарів (наданні послуг) у сфері торгівлі, громадського харчування та послуг, зобов’язані, зокрема, проводити розрахункові операції на повну суму покупки (надання послуги) через зареєстровані, опломбовані у встановленому порядку та переведені у фіскальний режим роботи РРО з роздрукуванням відповідних розрахункових документів, що підтверджують виконання розрахункових операцій. Тобто нормами чинного законодавства не передбачено можливості платникам єдиного податку другої — четвертої груп, обсяг доходу яких перевищив 1000000 гривень, проводити розрахункові операції без застосування РРО з використанням розрахункових книжок та книг обліку розрахункових операцій. Підпунктом 298.1.4 п. 298.1 ст. 298 ПКУ визначено, що суб’єкт господарювання, який є платником інших податків і зборів відповідно до норм ПКУ, може прийняти рішення про перехід на спрощену систему оподаткування шляхом подання заяви до контролюючого органу не пізніше ніж за 15 календарних днів до початку наступного календарного кварталу. Такий суб’єкт господарювання може здійснити перехід на спрощену систему оподаткування один раз протягом календарного року. Перехід на спрощену систему оподаткування суб’єкта господарювання, зазначеного в абзаці першому п. п. 298.1.4 п. 298.1 ст. 298 ПКУ, може бути здійснений за умови, якщо протягом календарного року, що передує періоду переходу на спрощену систему оподаткування, суб’єктом господарювання дотримано вимоги, встановлені п. 291.4 ст. 291 ПКУ. Тобто, з метою визначення необхідності застосування РРО суб’єкти господарювання, які є платниками єдиного податку другої — четвертої груп та здійснюють розрахункові операції в готівковій та/або в безготівковій формі (із застосуванням платіжних карток, чеків, жетонів тощо) при продажу товарів (послуг), повинні самостійно встановити перевищення обсягу доходу понад 1000000 гривень. При цьому, якщо зазначені особи, які до припинення підприємницької діяльності (переходу на сплату інших податків та зборів) перевищили встановлений обсяг доходу, а потім повторно зареєструвались платниками єдиного податку, то вони зобов’язані застосовувати РРО у всіх наступних податкових періодах протягом їх реєстрації незалежно від подальших змін обсягів доходу.

Статті

24 февраля 2026

ЗАПРОШУЄМО НА КРУГЛИЙ СТІЛ «РОЗВИТОК ПІДПРИЄМНИЦЬКОЇ ЕКОСИСТЕМИ НА ХАРКІВЩИНІ В УМОВАХ ВІЙНИ»

Статті

18 февраля 2026

Почати з нуля: історія підприємця з Вовчанська

Статті

14 февраля 2026

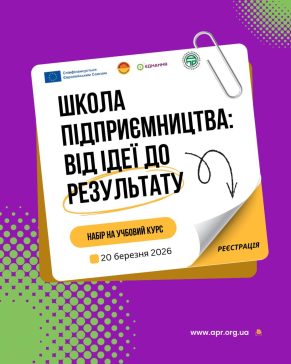

ВІД ІДЕЇ ДО ВЛАСНОГО БІЗНЕСУ: СТАРТУЄ ШКОЛА ПІДПРИЄМНИЦТВА

Ошибка!